受取手形・売掛金ってどんな資産?その適正水準を徹底解説!

受取手形・売掛金とは、売上高のうちまだ入金されていないお金のことです。もし、この受取手形・売掛金が大きくなりすぎてしまうと、会社のお金の流れが滞ってしまい、会社の資金繰りが上手くいかなくなってしまう可能性があります。今回は、この受取手形・売掛金の適正な水準を学んでいきます。

この適正な水準が分かれば、より細かく会社の状態が分かるので投資判断もしやすくなるでしょう!

「受取手形・売掛金の適正な水準」について学んでおきましょう!

▼「受取手形・売掛金の適正な水準」をどう投資に生かすのか?はコチラの記事をご覧ください

財務諸表の分析方法!財務情報をどうやって投資に生かせばイイ?

せっかく財務3表を自分で読み解けるようになったのなら、それを“投資に生かしていく”のが次のステップです。財務3表をつかって会社の安全性を分析する方法を学んでいきましょう…

目次

受取手形・売掛金ってどんな資産?

受取手形・売掛金とは、売上高のうちまだ入金されていない金額です。つまり、今後入金される予定のお金のことです。こちらは貸借対照表の資産の部で確認することができます。

▼貸借対照表【資産の部】の読み方と大事なポイントはコチラ

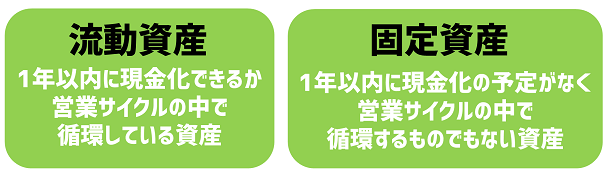

「受取手形・売掛金」は「当座資産」とよばれる資産の1つです。この「当座資産」と在庫である「棚卸資産」とを合わせて、流動資産と呼ばれることがあります。

「流動資産」とは1年以内に現金化できるか営業サイクルの中で循環している資産のことです。

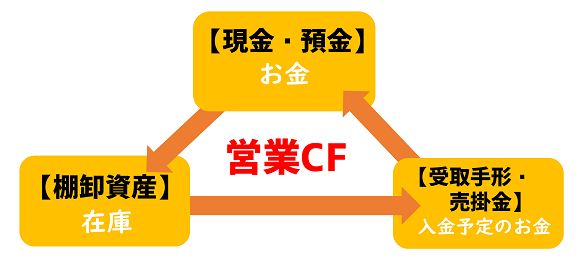

営業サイクルの中で循環している現金の流れを「営業キャッシュフロー」といいます。

営業キャッシュフローは会社の経営に関わる1番大事な数字で、これが赤字(マイナス)であるならば、その会社の財務に注意する必要があります。

▼営業キャッシュフローってなに?という方はコチラ

「営業キャッシュフロー」に関わってくる資産…ということ!!

受取手形・売掛金が大きすぎるとなぜダメ?

受取手形・売掛金が大きすぎる理由は主に2つあります。

①取引先の支払いが滞っていると、受取手形・売掛金が不良化してしまい、最悪の場合、回収不能となってしまうリスクがあります。②強引な販売とは「支払いは待ちますからとにかく買ってください!」というような、現金を後から受け取る販売をしている場合のことを言います。強引な販売を行うと受取手形・売掛金が増加してしまいます。

こうした理由で受取手形・売掛金が大きくなり過ぎると、営業キャッシュフローの循環が上手く回らなくなります。そうなると、資金繰りがうまくいかない原因となります。

受取手形・売掛金の適正水準は?

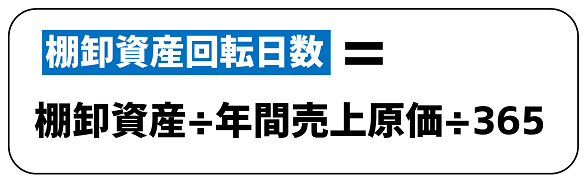

受取手形・売掛金の水準をみるために「売上債権回転日数」という指標があります。

売上債権とは、受取手形・売掛金のことを言います。

「売上債権回転日数」とは、受取手形・売掛金が売上の何日分たまっているのかを計算しているものです。これは以下の式で計算できます。

この計算式で出た数字と、それぞれの業界の平均を比較して受取手形・売掛金が大きいかどうかの判断が出来ます。主な業界の平均は以下の通りです!

▲EDIUNET(売上債権回転日数:業種平均ランキング)を基に弊社作成

まとめ

受取手形・売掛金とは、貸借対照表で確認できる資産の1つで、「売上高のうちまだ入金されていない金額」のことです。棚卸資産が大きすぎてしまうと、営業キャッシュフローが滞り、資金繰りが上手くいかなくなる可能性があります。

受取手形・売掛金が大きくなる理由としては、以下の2つが考えられます。

①取引先の支払いが滞っているから

②強引な販売をして売上の質が落ちているから

受取手形・売掛金が大きすぎるかどうかは売上債権回転日数の指標を用いて判断をしましょう。

銀行だけは約1年分ありますが、それ以外は長くても3ヵ月分くらいです。

業界平均よりもあまりに大きいのであれば、注意した方が良いでしょう。

あわせて読みたい

当サイトは、当社の経営理念である「株式会社さくらインベストは投資に関する幅広い知識や技術を発信し、お客様をはじめ投資家の皆様の喜びに貢献します」に基づき、一般的な金融リテラシーの知識向上に役立てていただくことを目的としています。

当社(株)さくらインベストは商品先物取引業者であり、金融業者(証券会社等)ではなく、当社で株式等の金融商品の取引を行うことはできません。その為、金融商品等の勧誘や媒介を目的としていません。また、金融商品等のメリットを助長し取引を勧めるものでもありません。

当サイトは、当社の経営理念である「株式会社さくらインベストは投資に関する幅広い知識や技術を発信し、お客様をはじめ投資家の皆様の喜びに貢献します」に基づき、一般的な金融リテラシーの知識向上に役立てていただくことを目的としています。

当社(株)さくらインベストは商品先物取引業者であり、金融業者(証券会社等)ではなく、当社で株式等の金融商品の取引を行うことはできません。その為、金融商品等の勧誘や媒介を目的としていません。また、金融商品等のメリットを助長し取引を勧めるものでもありません。

今後非表示にする

本ブログのご利用にあたり、使用上の留意点につきましては【重要事項のご説明】をご覧ください。

本ブログのご利用にあたり、使用上の留意点につきましては【重要事項のご説明】をご覧ください。